На рынке недвижимости наступил идеальный шторм? Изучаем предпосылки!

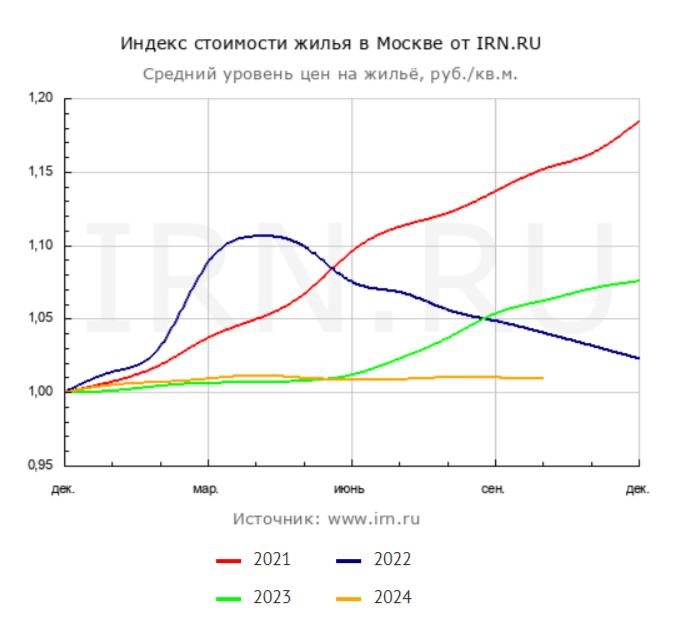

Я, конечно, не мамкин-инвестор и не воротил студиями/однушками за мат. капитал, но всё же соглашусь с мнением irn.ru про идеальный шторм на рынке жилья (он сейчас просматривается в статистических данных ЦБ, банков и застройщиков). Конечно, многие потирают ручки и ждут, когда пузырь лопнет, поэтому давайте изучим главные предпосылки жилищного апокалипсиса:

🏗 Впервые в истории рынок недвижимости так долго живет в условиях высокой ключевой ставки, и сейчас уже больше года ключевая ставка только растёт. Ещё сюда добавим возможность повышения ставки на +20% в октябре из-за инфляционного давления, то получим совсем "идеальные" условия для рыночной ипотеки. По сути нам ещё около 2 лет жить с двухзначной ключевой ставкой, это если верить словам регулятора.

🏗 В период недоступной рыночной ипотеки в 2015 г. и 2022 г. застройщики получали мощную поддержку со стороны государства в виде льготных ставок, то сейчас льготной ипотеки практически нет. Напомню вам, что ипотеку с господдержкой с 1 июля власти свернули, из IT-ипотеки исключили столичные агломерации, что свело на нет весь смысл этой программы, а условия семейной ипотеки видоизменились (приобрести жильё по договору уступки прав теперь нельзя и главное, что одна льготная ипотека в одни руки, но для семейной ипотеки сделали исключение, 2 льготный кредит можно оформить при выполнении 2 условий), кроме того, по ней заканчиваются лимиты и не факт, что до конца года выделят новые. Несколько фактов: у ЛСР доля заключённых контрактов с участием ипотечных средств составила 88% во II квартале 2024 г. по сравнению с 76% во II квартале 2023 г. и Сбер в сентябре выдал 222₽ млрд ипотечных кредитов (-60,4% г/г, месяцем ранее 231₽ млрд).

🏗 Субсидирование ставок обходится бюджету в астрономические суммы. По данным СП, только в 2021-2023 гг. на субсидирование льготных кредитов из казны было израсходовано 568,1₽ млрд. А всего за 6 лет (с 2021 по 2026 гг.) на эти цели планируется направить более 1,6₽ трлн. Причём значительная часть этих денег пойдёт в карманы инвесторам. Как выяснила СП, почти 115 000 граждан с 2021 по 2023 г. включительно оформили 2 или более льготных ипотечных кредита на общую сумму 1,11₽ трлн. По подсчётам ЦБ, если заемщики будут равномерно погашать кредиты в течение 10 лет, бюджет может потратить на субсидирование ставок по ним еще до 1,2₽ трлн. В общем, при таком раскладе рынку вряд ли стоит рассчитывать на расширение ипотечной господдержки. А вот её снижение вполне возможно – с целью сокращения льготных программ до 25% от общего объёма выдач, как считает необходимым Минфин. Например, обсуждалось, но пока не было реализовано предложение исключить из семейной ипотеки маленькие квартиры.

🏗 С января 2025 г. вступит в силу разработанный ЦБ ипотечный стандарт, который должен положить конец таким популярным на первичном рынке маркетинговым предложениям, как субсидированная ипотека от застройщика, траншевая ипотека, ипотека с кэшбэком и т.п. (ставку по ипотеке снижают на 3-4 года, но зато завышают стоимость квартиры) То есть всем тем схемам, с помощью которых застройщики сейчас пытаются поддерживать продажи. По данным ЦБ, выдача рыночной ипотеки растёт 2 месяц подряд — 180₽ млрд (170₽ млрд в июле) из-за перетока из льготной ипотеки некоторых клиентов и схем застройщиков.

🏗 Введение запрета на проектирование квартир площадью менее 28 кв. м также усугубляет ситуацию с продажами. Малогабаритные студии, будучи самым дешёвым предложением на рынке, в последние годы пользовались бешеным спросом — в основном со стороны инвесторов. Доля таких квартир в общем количестве ДДУ в Москве достигала 18%.

📌 Ваше мнение, инвесторы в бетон, смогут ли застройщики ужаться в своих аппетитах? Смогут ли продавать квартиры нормальных площадей и без ипотеки?

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor