Решил изменить формат своего трейдерского дневника

исправленный вариант теперь будет выглядеть следующим образом

Цель которую я преследую, это инвестировать средства в рыночные активы.

Классические методы анализа рыночной ситуации:

-фундаментальный

- экономический

- анализ объема торгов

- фрагментарный ТА

- волновая и паттерная теории рыночного движения

Поскольку инвестиции подразумевает под собой долгосрочную торговлю, фрагментарный анализ рыночной ситуации мне не интересен.

Почему именно я отказался от использования классических методов анализа рынка.

Волновой и паттерный анализ рыночной ситуации.

Мои попытки структурировать графики торговых инструментов по правилам волновой и паттерной теории потерпели полный крах.

Я понимаю, что и волны и паттерны невозможно совместить на одной временной единице.

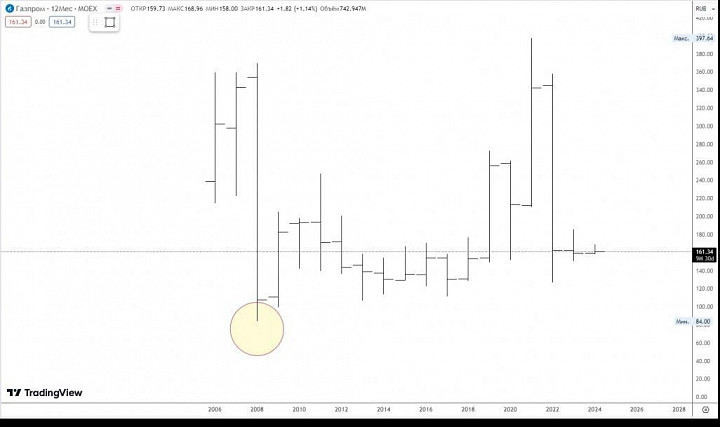

Однако я сталкиваюсь с одной и той же проблемой на всех тайм фреймах (внешний бар):

Я не знаю, что делать с этим экстремумом цены.

В классических вариантах волновой и партерной теорий рыночного движения ответа на этот вопрос нет.

Можно привести еще больше примеров из свечных комбинаций, но и у этих теорий оценки рыночных движений нет ответа, как именно следует структурировать эти свечные построения.

Если в классических методах оценки рыночного движения нет ответа на интересующие меня вопросы, в том виде в котором они сейчас находиться, эти теории меня не устраивают и использовать их не вижу ни какого смысла.

Анализ состояния рынка с точки зрения объема торгов

Рыночный актив торгуется на десятках бирж одновременно, потому оценивать объем его про торговки на отдельной бирже ни имеет ни какого смысла.

Движения на рынке подразумевают трендовые движения и флет.

Наблюдая за объемами торгов рыночными активами, я пришел к определенному выводу:

Объемы торгов во время флета не отличаются от объемов торгов во время трендов, но волатильность торгуемых инструментов разная.

Таким образом, объем торгов не влияет на волатильность торгуемого инструмента.

Приведу конкретный пример:

29 марта 2024, Страстная пятница и биржи Европы и Америки в это день не работали.

Основной поставщик ликвидности Российская баржа

На моих глазах трейдеры подводили итоги по мартовскому контракту, и объем торгов был, мягко говоря, впечатляющим.

Тем не менее, цена оставалась практически неизменной в течение всего дня и ни как не реагировала на объем про торговки теми рыночными игроками кто пытался «сломать» восходящий дневной тренд этого биржевого актива.

Фундаментальный и экономический анализ рыночной конъюнктуры.

Основные вопросы.

-Каковы именно источники информации, лежат в основе данного вида анализа рыночной конъюнктуры? (любая реальная экономическая информация это тайна за семь печатями)

-Нет ответов на вопросы о том, в какое время можно осуществлять входы, к каким целевым ориентирам могут стремиться рыночные активы и пр

В свете выше сказанного были определены следующие минимальные показатели эффективности ТС

-может ли ТС указать на вероятность развития волатильности торгового инструмента.

-определить точеки входа и выхода из торговой операции.

-указывать точку, в которой прогнозируемый сценарий повышения, понижения волатильности отменяется.

-определить минимальное и максимальное время удержания позиции.

Тест основан на ТС RESTO "Паттерн в паттерне" и "Коридор".

В основе этих ТС заложены :

- статистические данные о порядке формирования трендовых коррекционных движений.

- статистические данные о волатильности торгуемого инструмента.

- статистические данные о поведении алгоритма ТС "Коридор".

Цель каждого элемента этих ТС:

ТС "Паттерн в паттерне" определяет оптимальный рабочий диапазон волатильности торгового инструмента.

ТС "Коридор" структурирует развитие волатильности во времени в этом диапазоне.

Алгоритмическое построение паттернов в ТС "Коридор" не только единообразно для любого рыночного актива, но и порядок их формирования аналогичен как для младших, так и для старших тайм фреймов.

Поэтому сейчас, прежде чем начать инвестировать в тот или иной рыночный актив. я знакомлюсь с нюансами работы этих ТС и тестирую эффективность совместной работы этих компонентов в режимах дневной торговли и краткосрочных торговых операций,

Формат тестирования:

Кредитное плечо не используется, максимальный объем торговых операций (столько, позволяет ГО для тестируемого торгового инструмента).

Цель тестирования:

Войти в рынок, и удерживать позицию с целью забрать максимум волатильности торгового инструмента.

Внутридневная торговля меня как инвестора не интересует, тем не менее буду проверять эффективность этих ТС и в режиме торговли – интрадей.

Исходя из этого, порядок проведения моих торговых операций осуществляется в соответствии с диапазонами волатильности определёнными элементами ТС «Паттерн в паттерне», а структуру развития этой волатильности во времени определяют алгоритмы ТС «Коридор» .

Потому, пока не будет соблюдены все правила регламентирующие работу этих ТС, мне нет ни какого дела до всевозможных отчетов компании, любых экономические показатели, объемов торгов, а так же фундаментальных данных способных повлиять на развитие волатильности того или иного торгового инструмента.

Составляющие ТС

Тип анализа рыночной ситуации

ТС "Паттерн в паттерне" ТА

ТС "Коридор" Алгоритм развития волатильности

Характеристики объединенной ТС

Использование плеча Возможно, не используется

Способ ведения торговых операций

Роботизированная торговля Возможно, не использует

Ручная торговля. Используется

Алгоритмический набор и закрытее позиций Возможно, не используется Stop Loss. Не используется.

Тake profit Плавающий

Варианты использования ТС

Скальпинг . Не возможен

Дей трейдинг фьючерс Возможно, используется

Кратко срок фьючерс Возможно, используется

Средне срок акции Возможно, не используется

Долго срок акции Возможно, не используется

Используемые торговые инструменты. Все

Торгуемый инструмент Фьючерс BRENT

Именно обучением в работе с этими ТС их автор не занимается.

Сначала для меня это было непонятно, потому решил вести не только публичную торговлю , но и показать, насколько не соответствует сделанное заявление автором этих ТС реальной рыночной ситуации.

Первоначально сформулировал свое отношение к подобному методу следующим образом:

«Дело даже не в деньгах, дело в отношении.

Как щенка швырнули в океан и сказали, хочешь выжить плыви сам.

Все что есть это ТС «Паттерн в паттерне» и ТС «Коридор», плюс знания , как именно с ними работать.»

Только позже приходит понимание, почему именно так поступает автор этих ТС

Все что необходимо знать о работе ТС есть.

Правило:

Не знаешь как торговать ту или иную ситуации закрой профит и наблюдай.

Если сам не поймёшь с первого раза, дождись повторения этой ситуацию второй раз,

Если не поймешь даже с третьего раза, просто не торгуй ее!»

Прежде чем перейти к анализу торговых операций в интервале 20 дней тестирования этих ТС выскажу свое мнение, какие именно выводы сложились у меня в ходе работы с этими ТС .

Дважды мне пришлось столкнуться с ситуацией флет.

Мало того что невозможно совершить торговую операцию пока не сойдутся все компоненты объединённой ТС в единое целое, что обеспечит получение гарантированного профита от входа в сделку так еще и это:

Элементы этих ТC легко распознали флет на любом интервале времени и не позволяют потерять даже части полученного профита!

Если ТС «Паттерн в паттерне» определяет максимальный и минимальный диапазоны работы волатильности для любого торгового инструмента в интервалах часы, день, неделя, месяц и год.

То, алгоритмы ТС "Коридор" структурируют работу этой волатильности и определяют максимальное и минимальное время формирования паттернов в интервалах часы, дни, недели, месяцы, года.

ТС "Паттерн в паттерне" позволяет состыковать возможности работы диапазонов волатильности торгового инструмента для различных тайм фреймов.

Опираясь на работу алгоритмов ТС " Коридор" появляется возможность спрогнозировать вероятность развития волатильности любого торгового инструмента на любом интервале времени .

При этом ошибиться именно в направлении развития волатильности невозможно, можно только ошибиться в характеристики развития этой волатильности, будет это тренд или флет.

Но как уже убедился, желая отторговать тренд, алгоритмы ТС " Коридор" просто не позволят работать тренд если должен работать флет.

Ошибка именно в направлении развития волатильности может появиться только в том случае, если ошибешься в порядке построения паттернов формирующих развитие волатильности алгоритмами ТС "Коридор", но эта ошибка благодаря работе двух ТС одновременно проявиться уже на следующий день.

Таким образом руководствуясь правилами работы ТС "Коридор", время прогнозирования развития волатильности торгового инструмента становиться безграничным, а возможности работы ТС "паттерн в паттерне" позволят определить оптимальный диапазон в котором и будет развиваться эта волатильность

Вывод:

Совокупная работа этих ТС не позволит потерять даже значительной части профита

Далее продолжу последовательно излагать историю своих торговых операций, мотивы которыми руководствовался при совершении сделок и выводы которые формируются в ходе проведения торговых операций.